【同方全球人寿天津分公司】《2021中国中产家庭资产配置白皮书》发布

近20年间,我国社会财富翻了15倍,占全球18%,仅次于美国,成为全球第二大财富管理市场。居民财富快速积累,中产家庭强势崛起,其在创富、守富以及传富方面的需求快速增长,而目前资产管理和财富管理机构现有产品和服务体系可能难以完全满足中产家庭日渐多元化的资产配置需求,财富管理行业面临巨大的市场机遇及挑战。

在此背景下,2022年5月25日,由同方全球人寿赞助,普益集团联合普益标准发布《2021中国中产家庭资产配置白皮书》在广州圆满落幕,本次发布会的主题是“唤醒财富春天 开启传承新时代”。同方人寿广东分公司总经理助理曾敏,围绕“保险金+信托服务”相关话题发表讲话。《白皮书》为中产家庭资产配置与财富传承提供了一个可行的答案。

中产家庭财富全面扫描——中年化、高学历,生育率较低

据悉,此次《白皮书》借助对覆盖全国共21个省市区的中产家庭样本的抽样调研,勾勒我国中产家庭的特征和财富画像。

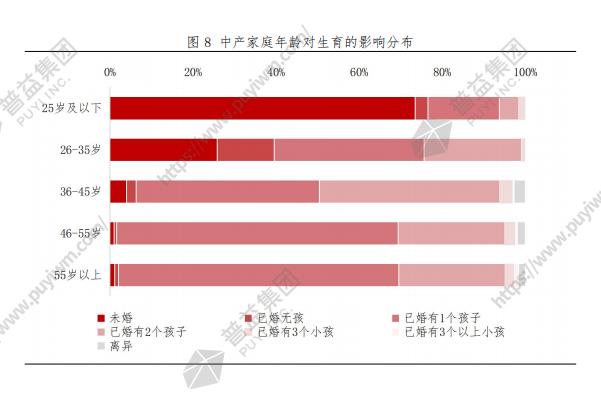

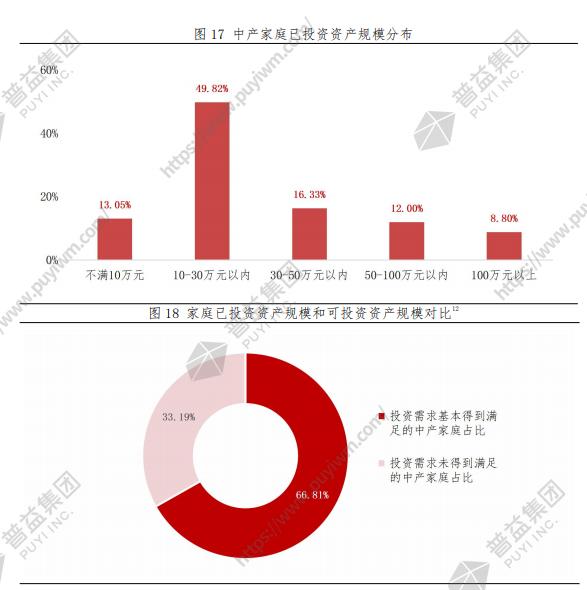

《白皮书》显示,中产家庭呈现中年化、高学历的特征,生育率较低,收入水平相对较高,且与学历、所属地域经济发达程度成正相关,已投资资产规模较可投资规模向下偏移,投资潜力未被完全挖掘。具体来看,36-55岁的中产家庭占比超六成;大学及以上学历占比近七成;年轻中产家庭婚育意愿不强,26-35岁年龄段中超25%未步入婚姻。

在资产规模方面,超三成家庭已投资资产规模明显少于可投资资产规模。打理投资的时间和精力有限、现有理财产品相对单一或成制约中产家庭投资潜力提升的主要原因。

困惑、悲观、不如人意——中产家庭资产配置为何难?

宏观环境错综复杂,中产家庭的财富管理困惑增加。在经济发展面临需求收缩、供给冲击、预期转弱的三重压力的背景下,中产家庭对于未来一年家庭收支预期较去年更加悲观谨慎。

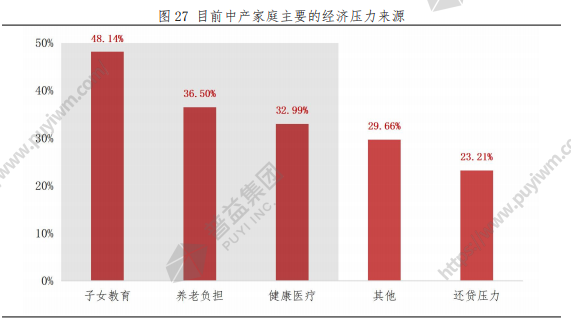

家庭支出压力中,子女教育、养老、医疗是“三座大山”。其中,子女教育支出与经济发达程度及家庭收入水平呈正相关,36-45岁年龄段的中产家庭养老压力最大。逾半数家庭背有负债,房贷仍为最主要的负债,占比接近四成。

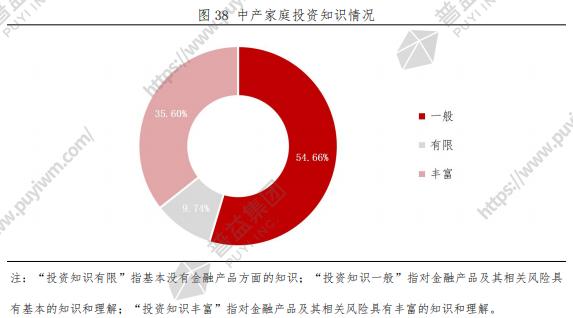

个人精力有限,中产家庭理财成效不尽人意:超六成中产家庭对投资知识仅有基本的了解或基本无了解;仅不足两成中产家庭有充足的时间去打理投资。

中产家庭保险配置困惑多,保险配置体验不佳。中产家庭对自身家庭保险配置的现状存在诸多不满,其中“保险产品太多,不知道怎么选择”、“保险太贵”是中产家庭最主要的不满之处。

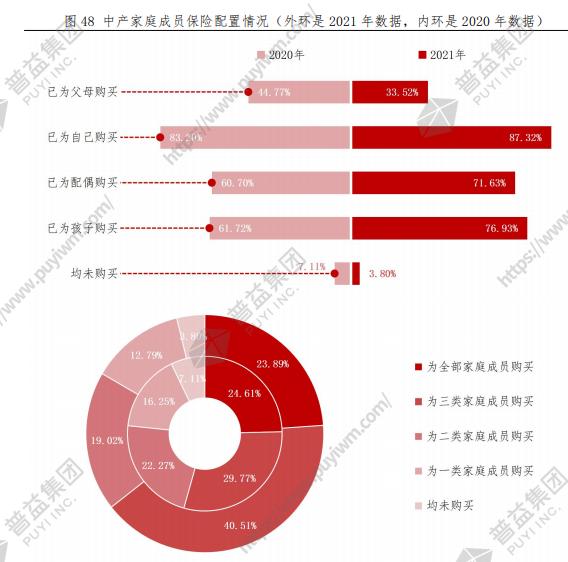

值得一提的是中产家庭资产配置理念有所改善,财富保障意识较2020年有所提升。中产家庭更加重视“小家庭”保障,但保险配置缺位(未配置商业保险)现象依旧存在。2021年,为自己、配偶和孩子配置商业保险的比例均较2020年有所增加,但为父母配置商业保险的比例下滑11.24%。

专业的事交给专业的人—树立多元资产配置理念

针对中产家庭如何进行财富管理以及创富、守富、传富需求时,曾敏给投资者提出了几点建议:第一,要适当地增加一些现金流;第二,依靠机构投资者去做一些产品的选择;第三,配置一些长期的、低风险的、稳定的金融工具。第四,建立财富的防火隔离墙,合理运用家族信托以及“保险金+信托服务”的金融组合服务。

面临诸多不确定性因素,比如疫情、地缘冲突、供应链危机等,导致中产家庭在财富配置、财富传承等方面的需求和挑战双向加大。而作为家庭财富守护和传承的重要工具,近年来,家族信托实现了快速发展。曾敏建议,家族信托或“保险金+信托服务”需要尽早布局,在财富相对安全时未雨绸缪,使得信托功能充分发挥。由于家族信托和“保险金+信托服务”涉及到不同的金融产品、金融机构相互间的配合和配比,还会涉及法律、税务等相关专业知识,所以建议中产家庭寻求专业机构进行配置。

针对各类机构如何协同发力家族信托服务时,曾敏以同方全球人寿为例,旗下“智臻赢家”高客品牌,以匹配资产传承和财富配置为核心、以终身寿险为主要依托的产品体系,实现家族及高净值人群资产传承。为客户提供一站式“保险金+信托服务”,满足客户保险保障、财富管理和财富传承等多方面综合需求。

截至到目前,受托信托规模每年取得了300%以上的增长,获得了市场的高度广泛认可。伴随中国中产家庭的强势崛起,其在创富、守富以及传富方面的需求快速增长,而目前资产管理和财富管理机构现有产品体系中,“保险金+信托服务”已成为当前高净值人士进行财富管理与传承的重要工具之一。